Hechos que generan Obligaciones Tributarias.

El proceso de generación de ingresos en territorio dominicano es el impulsador que produce obligaciones fiscales, estos impuestos están presentes en todos los aspectos de nuestro desenvolvimiento económico, lo pagas como contribuyente y te afectan como consumidor. Alcanzan a todos los que compran y venden productos y servicios, excepto aquellos rubros que por su naturaleza se denominan exentos.

Las informaciones económicas son presentadas por vendedores, compradores, empleadores, profesionales independientes y se presentan de acuerdo a su clasificación como contribuyentes.

Reguladores y base para regular el proceso tributario

El regulador del proceso tributario es la Dirección General de Impuestos Internos, Dgii, mediante el código que recoge las leyes generales número 11-92, denominado Código Tributario. Adicional a este recurso se elaboran normas y reglamentos que modifican o regulan aspectos no contemplados anteriormente.

Tipos de Contribuyentes

Personas naturales o físicas, son los profesionales liberales (no asalariados), médicos, abogados, albañiles, contadores, artistas, entre otros; realizan actividades económicas en su nombre y número de identificación electroral (cédula).

Personas jurídicas, son las entidades identificadas con un denominación social, constituidas legalmente bajo las leyes comerciales de nuestro país. Se identifican con un RNC.

Está obligado a presentar impuestos todo el que genera ingresos en territorio dominicano.

Períodos de presentación y pago de impuestos

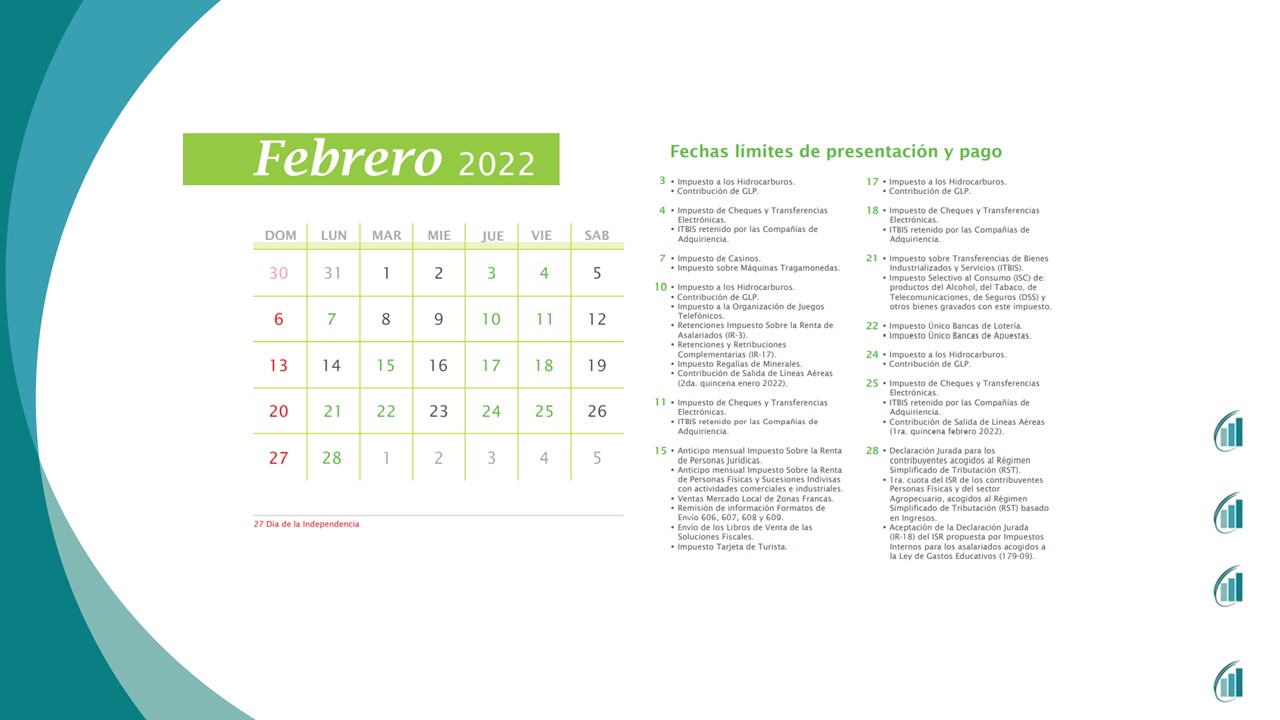

Para organizar y establecer metas de contribución, la Dgii, ha programado fechas de presentación periódica a los distintos impuestos, estas se presentan de acuerdo a los días calendario, generalmente su límite de pago se coordina en relación a los días laborables.

Como ejemplo de esto, el envío de las informaciones para el ITBIS tiene como límite el día 15 y su pago el día 20. Para cada mes considerando los días laborables del calendario la Dgii emite un calendario tributario que está disponible en su página. Esa herramienta puede tenerse a la mano de manera anticipada y de este modo establecemos un control interno en nuestras actividades, evitando hacer presentaciones y pagos fuera de fecha.

El impuesto a las rentas tiene una fecha límite de presentación y pago de hasta 120 días después de la fecha de cierre de los contribuyentes, esta debe ser de su manejo y conocimiento para cumplir oportunamente con este proceso.

Impuesto a la transferencia de bienes Industrializados ITBIS.

Es el impuesto cobrado en los procesos de compras y ventas de productos servicios transformados y transferidos, impactan las actividades económicas distintas de educación, salud, algunos alimentos.

El ITBIS se presenta mensualmente mediante los formatos 606 para compras de bienes y servicios, presentación de gastos deducibles y el 607, formato de presentación de ventas.

Es obligatorio presentar y enviar las informaciones que afectan este impuesto a más tardar el día 15 de cada mes y pagar a más tardar el día 20. Fechas pueden ser modificadas por calendario laborable.

Impuesto a las Rentas (ISR).

Es el pago del tributo por los beneficios obtenidos en un año fiscal, este se clasifica de acuerdo al tipo de contribuyente. Las personas físicas un impuesto desde 10% hasta un 25% de sus ingresos netos, las personas jurídicas un 27% del beneficio neto de un período fiscal.

Anticipo a las Rentas

Es el pago adelantado del impuesto a las rentas, su base de cálculo es el impuesto liquidado del año anterior. En 3 cuotas para personas físicas y 12 cuotas para personas jurídicas debe ejecutarse el pago de la obligación fiscal.

Sumas todos los anticipos que has pagado en el año fiscal y al presentar tu declaración el monto resultante de tu impuesto a las rentas, le rebajas esos valores adelantados, haces el pago por la diferencia hasta llegar al total del % de tus ganancias que corresponde. Al final del año si resulta que se ha pagado una anticipo mayor a lo que corresponde en base a la ganancia, se genera un saldo a favor que rebaja automáticamente los anticipos del siguiente año.

Se calcula automáticamente al presentar el IR1 o el IR2 (formularios creados para presentar las declaraciones anuales).

Se paga mensualmente antes del día 17, fecha puede variar según calendario, este calendario es actualizado y publicado por la Dirección General de Impuestos Internos (DGII).

Impuesto a los Activos

Es el tributo que se paga por el valor neto de los activos declarados, valor de compra menos su depreciación, este tributo es equivalente a un 1% del valor neto de sus bienes. Este impuesto se presenta una vez a año y generalmente cuando no se genera pago de impuesto a las rentas, es responsabilidad de las personas físicas y jurídicas.

Impuesto al Patrimonio Inmobiliario (IPI)

Es el tributo que se paga por la suma de los inmuebles, este es equivalente a un 1% del valor total y el monto que lo genera inicia en RD$8,138,353.26, la suma de los inmuebles por debajo de este monto está exento de presentación y pago de esta obligación. Es una obligación de personas físicas y fideicomisos, se establecen dos cuotas 11 de marzo y 11 de septiembre de cada año.

Fuente de la imagen del calendario: Dirección General de Impuestos Internos.

Revisa cuáles son las regulaciones que afectan tu actividad económica, busca ayuda de un profesional formado en el tema y presenta oportunamente tus datos, evita multas, moras y recargos.